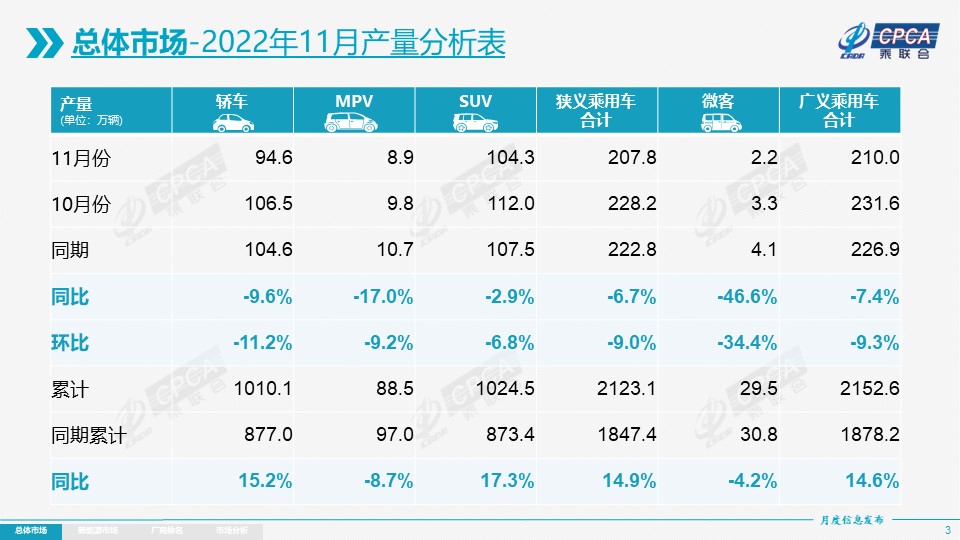

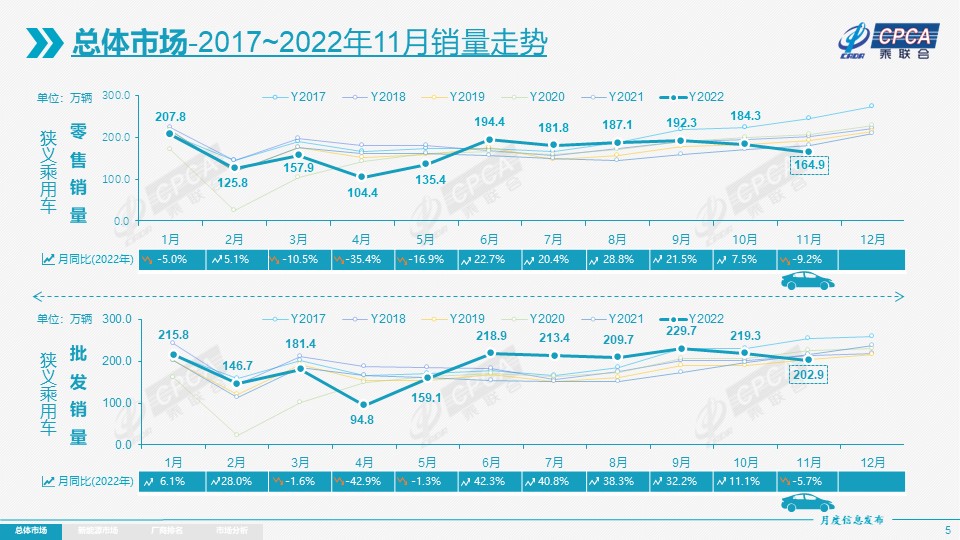

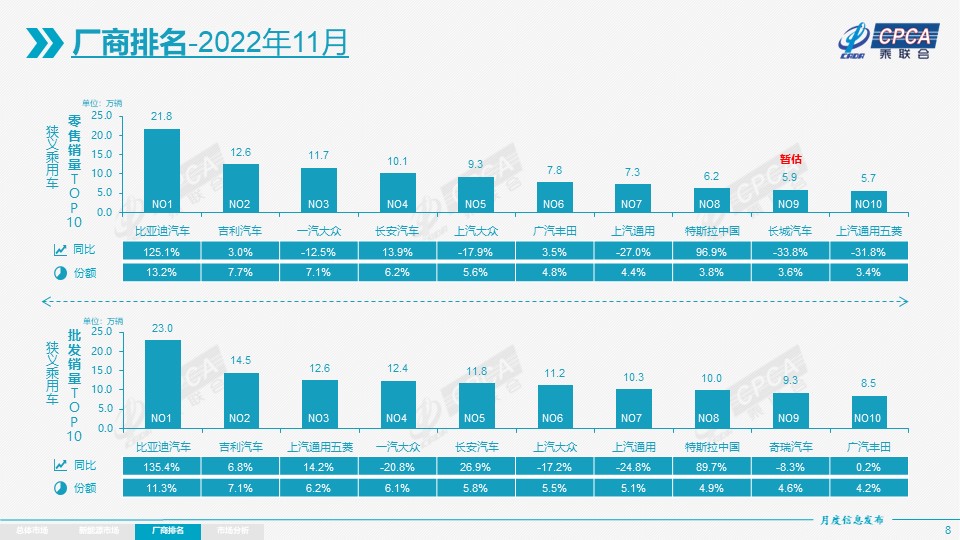

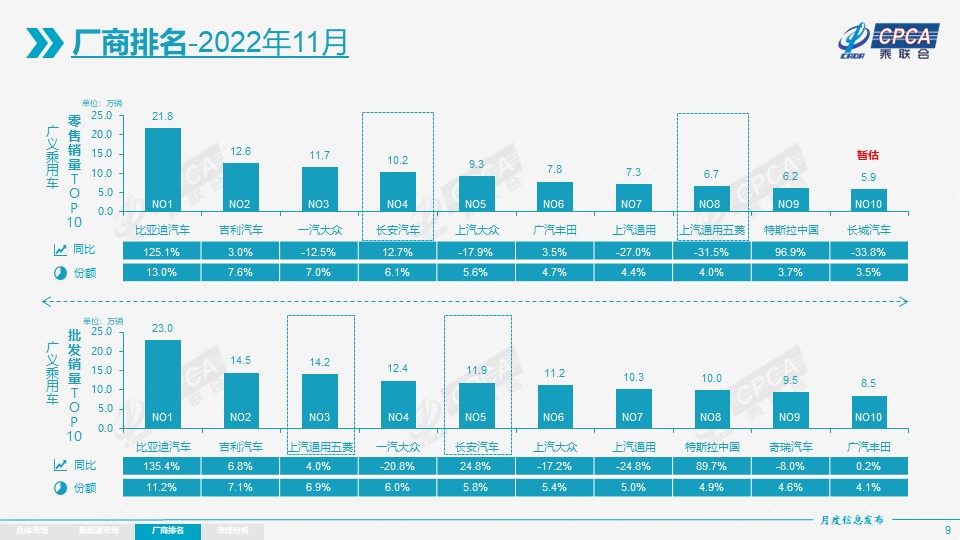

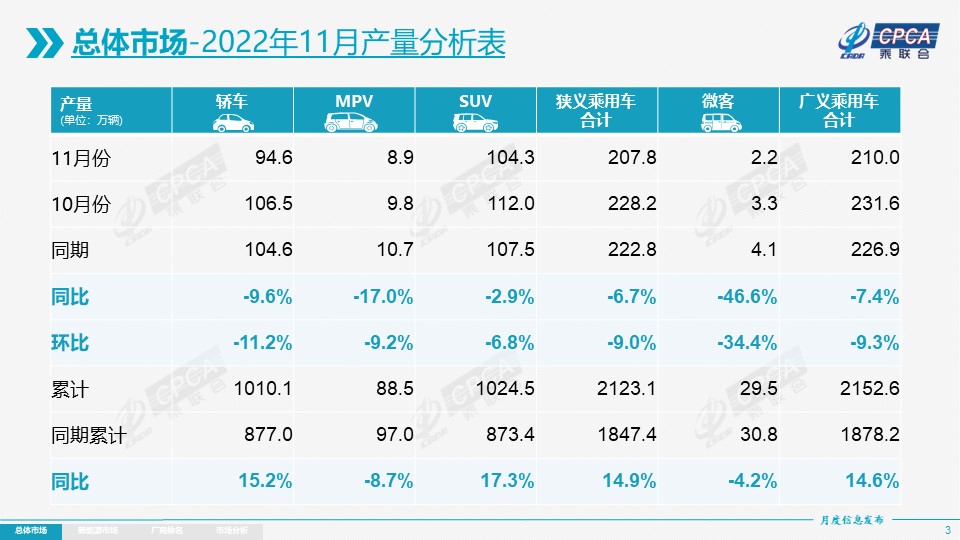

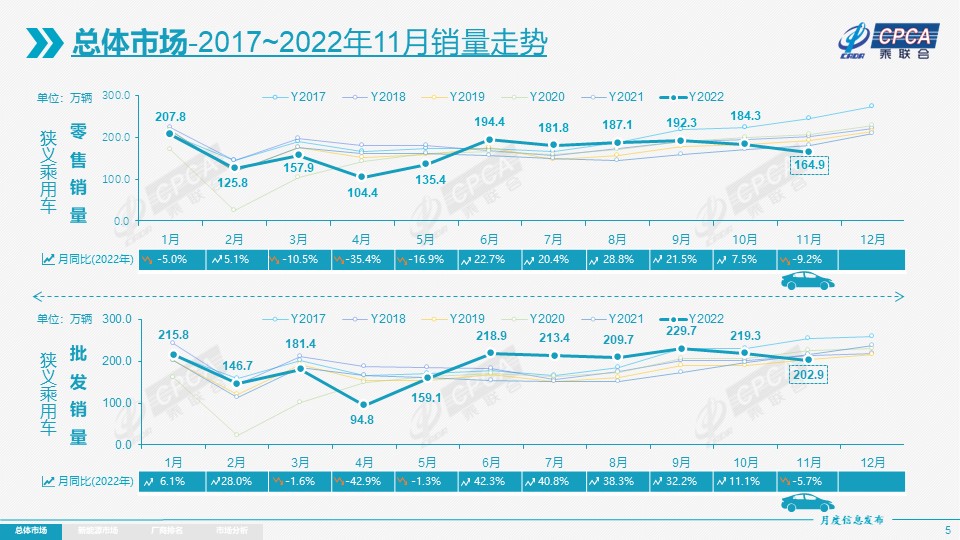

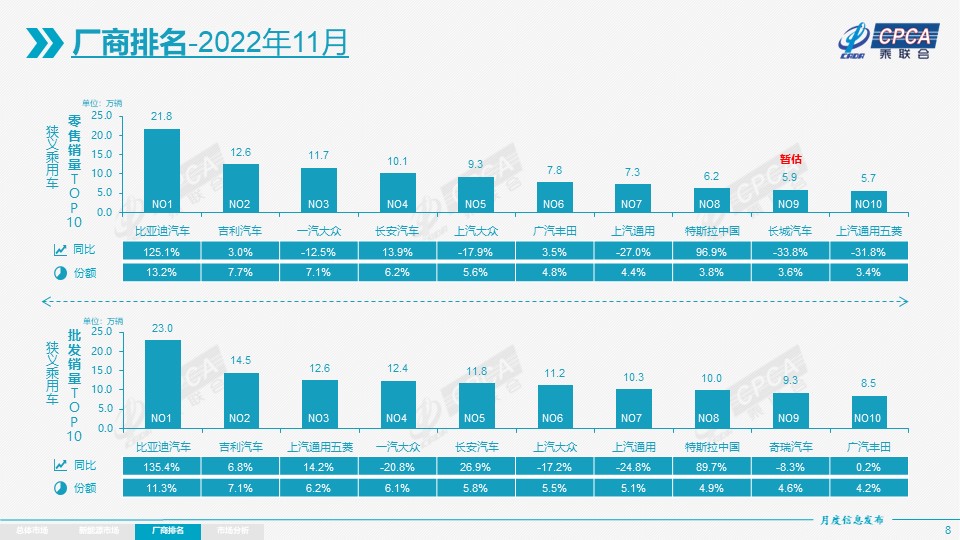

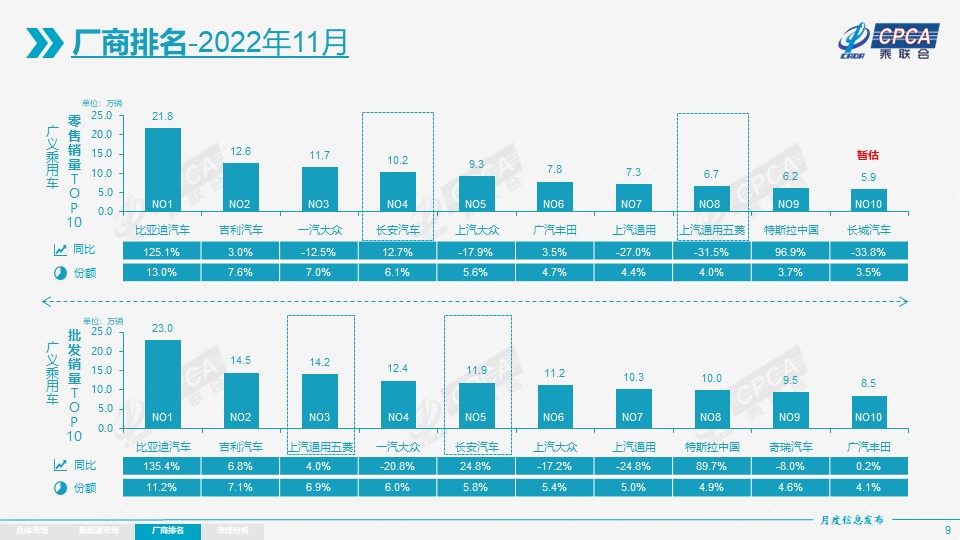

零售:2022年11月乘用车市场零售达到164.9万辆,同比下降9.2%;11月零售环比下降10.5%,这是自2008年以来首次出现“金九银十铜十一”的环比下降特征。1-11月累计零售1836.7万辆,同比增长1.8%,同比净增31.7万辆,其中购车税优惠政策启动以来的6-11月同比增加139万辆,增量贡献巨大。今年11月新冠疫情在全国各地散发的局面较明显。11月全国有29个省报告确诊病例61,356例,较10月28个省8,241例的总量稍有增多;但全国29个省11月报告有547,488例无症状,较10月29个省的31,647例有较大回升。11月疫区扩大到广东、重庆、河南、内蒙、北京等好几个汽车消费大省,因此封控对车市店端供给与消费购买的两端均有所冲击,这个秋冬季出现了异常的零售持续下行走势。当前零售渠道库存总量充裕,去年芯片断供的基数影响逐步消除,这些都有效稳定了车市的增长。但近期常规燃油车市场压力仍较大。11月全国常规燃油乘用车(不含新能源车)零售105万辆,环比下降18%,同比去年11月下降27%,逆转了今年6-9月同比增长6%的正增长态势。1-11月的常规燃油车市场零售1,334万辆,同比下降14%。入门级(A级)燃油车是民生类车型需求,同比下降29%;新能源车是增换购的改善型需求,同比零售增长79%。目前看,中低收入首购群体的消费信心急需提振,消费需求支撑力不足,有待释放,政策仍需向燃油车中的节能车施以更大力度倾斜,在经济效应和环保要求两者之间寻求平衡。11月车市促销力度进一步加大,主流车企均追加了优惠活动力度,努力弥补前期因疫情造成的销量损失,争取年末达到预期目标的最好效果。11月豪华车零售24万辆,同比增长13%,环比增15%。车购税减半政策对消费升级的高端消费促进较大。11月自主品牌零售87万辆,同比增长5%,环比下降7%。11月自主品牌国内零售份额为53.4%,同比增长7.1个百分点;1-11月累计份额47%,相对于2021年同期增长6.3个百分点。11月自主品牌批发市场份额55.2%,较去年同期份额增加8.4个百分点;1-11月自主品牌累计份额50%,相对于2021年同期增加5.6个百分点。自主品牌在新能源市场和出口市场获得明显增量,头部传统车企转型升级表现优异,比亚迪汽车、吉利汽车、长安汽车、奇瑞汽车等传统车企品牌份额提升明显。11月主流合资品牌零售54万辆,同比下降31%,环比下降23%。11月的德系品牌零售份额18.9%,同比增长0.1个百分点,日系品牌零售份额15.3%,同比下降6.9个百分点。美系品牌市场零售份额达到9.6%,同比增加0.6个百分点。出口:11月海关统计汽车出口37万辆,同比增长71%;1-11月累计出口298万辆,同比增长54%。乘联会统计口径下的11月乘用车出口(含整车与CKD)25万辆,同比增长54%,环比下降4%。11月新能源车占出口总量的33%。11月自主品牌出口达到19.0万辆,同比增长52%,环比增1%;合资与豪华品牌出口6.2万辆,同比增长60%。1-11月乘用车累计出口210万辆,增56%。自主品牌对欧美市场和第三世界国家市场出口全面突破,国际品牌的中国基地出口战略也日益体现。 生产:11月乘用车生产207.8万辆,同比下降6.7%,环比下降9.0%,疫情封控对产业链带来一定影响,其中豪华品牌生产同比增长9%,环比增长3%;合资品牌生产同比下降27%,环比下降16%;自主品牌生产同比增长7%,环比下降7%。1-11月的车企生产达到2123.1万辆,同比增长14.9%。11月部分主力企业强力调整生产,日系车企与部分自主品牌努力调产稳库存,有利于经销商体系的库存均衡。批发:11月厂商批发销量202.9万辆,同比下降5.7%,环比下降7.5%,受新能源市场拉动的影响,部分车企表现分化明显。11月自主车企批发111.2万辆,同比增长12%,环比下降5%。主流合资车企批发62万辆,同比下降31%,环比下降18%。豪华车批发29万辆,同比增长15%,环比增长8%。1-11月的乘用车厂商批发销量达到2092.5万辆,同比增长11.7%。厂商销量领军的比亚迪汽车、吉利汽车、上汽通用五菱、长安汽车同比去年11月增量贡献也是较好的,广汽埃安的增量也很强。库存:11月的产销不如10月顺畅,形成厂商批发低于产量5万辆、厂商国内批发高于零售13万辆的艰难产销走势,预期中的年末零售强增长尚未出现, 11月厂商迅速调整产销节奏。2021年四季度以来厂商库存迅速回补,2022年1-11月累计补库近31万,其中5-11月库存回补较大。由于购置税减半政策在6月实施,5月以来经销商备库增量贡献较大。11月份经销商库存环比增长13万辆,1-11月累计增长45万辆,而2021年1-11月厂商库存下降了66万辆,今年的厂商库存被动建储的压力较大。世界疫情下的缺货严重,前期中国车市库存恢复到中高位水平是难得成就,为出口和内销奠定稳定局面。由于库存有保障,乘用车出口也在8-11月保持25万辆左右的历史高位。新能源:11月新能源乘用车批发销量达到72.8万辆,同比增长70.2%,环比增7.9%,在车购税减半政策下,新能源车不仅没有受到影响,反而持续环比改善超过预期。1-11月新能源乘用车批发574.2万辆,同比增长104.6%。11月新能源乘用车零售销量达到59.8万辆,同比增长58.2%,环比增7.8%,1-11月保持趋势性上升走势。1-11月新能源乘用车国内零售503.0万辆,同比增长100.1%。新能源车市场方面,供给改善叠加油价高位带来市场火爆,油价历史高位而电价锁定,带动电动车订单表现持续较强。11月的新能源车与传统燃油车环比走势都受到个别地区防疫措施的影响,闭店情况较突出。各地防疫管控力度大,店头重要集客方式均有一定程度影响,但部分新能源厂商订单积累较好,加之灵活的价格宣传,头部厂商增量明显。1) 批发:11月新能源车厂商批发渗透率35.9%,较2021年11月19.9%的渗透率提升16个百分点。11月,自主品牌新能源车渗透率51.9%;豪华车中的新能源车渗透率40.6%;而主流合资品牌新能源车渗透率仅有5.0%。11月纯电动批发销量56.2万辆,同比增长64.2%;插电混动销量16.6万辆,同比增长94.3%。11月B级电动车销量17.1万辆同比增长81%,环比增30%,占纯电动份额30%。纯电动市场的A00+A0级经济型电动车市场崛起,其中A00级批发销量14.0万辆,同比增长26%,环比增长9%,占纯电动的25%份额;A0级批发销量10.4万辆,占纯电动的18%份额;A级电动车占纯电动份额24%;各级别电动车销量相对均衡化。11月ModelY销量69,098辆、五菱宏光MINI达68,567辆、比亚迪宋达到64,145辆、列总体乘用车销量前三位。较燃油车领军车型销量均高出1倍。2) 零售:11月新能源车国内零售渗透率36.3%,较2021年11月20.8%的渗透率提升15个百分点。11月,自主品牌中的新能源车渗透率56.5%;豪华车中的新能源车渗透率32.1%;而主流合资品牌中的新能源车渗透率仅有5.2%。从月度国内零售份额看,11月主流自主品牌新能源车零售份额70.3%,同比增加8个百分点;合资品牌新能源车份额4.2%,同比下降2.5个百分点;新势力份额12.7%,同比下降7.3个百分点;特斯拉份额10.5%,增加2.1个百分点。11月起售价10万元以下新能源车占比22%,较去年11月下降9个百分点;10-20万占比43%,提升3个百分点;20-30万占比27%,同比增6个百分点;30-40万占比5%,降1个百分点;40万以上占比3.8%,增1.6个百分点。3) 出口:11月新能源乘用车出口8.2万辆,伴随着疫情下复工复产政策的支持,中国制造新能源产品品牌越来越多地走出国门,在海外的认可度持续提升以及服务网络的完善,市场前景向好。11月,特斯拉中国出口37,798辆、上汽乘用车的新能源出口17,696辆,比亚迪汽车出口12,138辆,东风易捷特出口5,243辆,吉利汽车出口2,654辆、上汽通用五菱出口1,898辆、创维汽车出口1,192辆,江淮汽车出口919辆,爱驰汽车出口车503辆、东风小康出口370辆,一汽红旗出口262辆,神龙汽车出口177辆、东风乘用车出口145辆,其他部分车企也有少量新能源车型出口。从自主出口的海外市场零售数据监控看,上汽等自主品牌在欧洲表现较强。除了传统出口车企的靓丽表现,近期新势力出口也逐步启动,海外市场也有数据开始显现。4) 车企:11月新能源乘用车市场创历史新高,比亚迪纯电动与插混双驱动夯实自主品牌新能源领先地位;以上汽、广汽、东风、吉利、奇瑞和长城为代表的传统车企在新能源板块表现相当突出。在产品投放方面,随着自主车企在新能源路线上的多线并举,市场基盘持续扩大,厂商批发销量突破万辆的企业有14家(环比减少1家,同比持平),占新能源乘用车总量85.1%。其中:比亚迪汽车229,942辆、特斯拉中国100,291辆、上汽通用五菱76,165辆、吉利汽车34,642辆、长安汽车32,018辆、广汽埃安28,765辆、上汽乘用车25,785辆、哪吒汽车15,072辆、理想汽车15,034辆、蔚来汽车14,178辆、东风易捷特11,740辆、华晨宝马11,615台、奇瑞汽车11,563辆。5) 新势力:11月新势力零售份额12.7%,同比下降7.3个百分点;哪吒、理想、蔚来、零跑等新势力车企销量同比和环比表现总体仍较强,尤其是第二阵营的哪吒等表现较强,这也是细分市场赛道的优势。主流合资品牌中,南北大众强势领先,新能源车批发17,952辆,占据主流合资纯电动55%份额,大众坚定的电动化转型战略初见成效。其他合资与豪华品牌仍待发力。6) 普混:11月普通混合动力乘用车批发60,334辆,同比下降10%,环比下降11%。其中丰田33,785辆、本田13,632辆、广汽传祺5,879辆、东风乘用车5,038辆、吉利汽车1,327辆、东风日产538辆,混合动力的自主品牌逐步走强。

2.2022年12月全国乘用车市场展望

12月有22个工作日,且最后一天是周末,不利于12月的销量冲刺。根据政策文件的时效,乘用车车市面临购置税减半政策的退出节点,加之新能源车的年末爆抢行情,12月车市总体理应极度火爆。 由于明年1月22日是历史最早的春节,会使春节前的销售高峰提前到12月就启动,部分地区在12月底前还有购车补贴政策助力消费,因此节前消费高峰与政策退出的抢购高峰叠加,推动12月车市零售更高。随着进入冬季的天气转冷和秋收完成,加之部分外省农民工提早返乡过年,农村地区的购车热情会逐步释放,新能源车和中低端燃油车市场也会逐步升温。今年由于疫情的干扰,乘用车市场的需求严重低于预期,大多数厂商无法实现预期中的四季度销量,而且大家对明年市场低迷的担忧也普遍存在,预计燃油车年末提早冲刺的力度应该弱于预期。今年新能源补贴退坡幅度是最高的1.26万元,远高于前两年的0.5万元补贴退坡幅度,叠加部分车企公布车型在明年定价上涨的信息,因此这一退坡政策对消费者的年末新能源抢购效应也是有很好的促进作用的。今年新能源车市场有望实现我们前期提出的全年650万辆的销量预测。由于各地疫情的管控差异较大,消费者出行也是相对谨慎,车展等聚集车市人气的活动很少,不利于车市增量。但随着中央疫情管控政策的明朗化,各地防控处于简政放权试水期,各地经销商闭店情况或将明显减少,客流处于逐步恢复期,当前车企更注重在新媒体运营上的持续发力,除交车以外的销售流程逐渐迁移至线上,这将有利于客商多方共同推动年末火爆营销效果。要警惕今冬极端天气和疫情防控等对到店客流的负面影响,车企或需增强储备,及时应对在用车型维保需求。近几年的车市增长乏力,归因于楼市投资热潮和债务暴增,它是抢夺车市消费资源的重要因素,未来楼市长期回落将会带来车市的持续利好。全国居民2022年前三季度人均月收入达到3,072元水平,同比增长3.2%。但前三季度人均居民消费支出1,989元,增速1.6%,且受房贷支出增长的影响,消费支出占收入的占比呈持续下降的状态,从2016年前的支出占收入72%下降到目前的支出占收入的65%。随着房地产业降温,更多居民的消费能力将逐步被释放出来。央行调查统计司城镇居民家庭资产负债调查课题组2020年调查我国城镇居民家庭的住房拥有率为96.0%,有一套住房的家庭占比为58.4%,有两套住房的占比为31.0%,有三套及以上住房的占比为10.5%,户均拥有住房1.5套。又据国家统计局调查:目前百户家庭仅有40辆车,且不同级别城市保有量差异巨大,天津和北京的百户家庭汽车保有超过60辆,其他收入较低地区的乘用车保有偏低。从百姓衣食住行需求中,只有购车出行的消费未被充分满足。随着电动乘用车的普及,更多中低收入的中小城市消费群体购车能力将被释放,因此促进车市增长是拉动消费的最大抓手。

4.2023年车市预期零增长

随着世界高通胀,美联储2023年利率预期升到5%左右,由此导致世界经济逐步进入衰退风险中,部分地区因此会出现局部性经济风险,不利于中国汽车出口市场的持续增长。近两年困扰世界汽车市场的芯片短缺问题已基本得到解决,原本世界新车和二手车价格偏高和供给偏紧的局面将有所缓和,拉动中国汽车出口的外部需求持续超强增长的局面难以再现,从而我国国内车市的竞争激烈程度会进一步加剧。2022年国内车市生产持续暴增,疫情管控下的消费不旺问题困扰着年末的车市,10月末厂商库存达到372万辆,自2021年底以来的加库存周期基本完成。而随着燃油车市场受疫情管控损失惨重,去库存周期及压力或将贯穿整个2023年。2023年的春节前置因素导致当年的销量损失较大。由于2023年年初的春节在1月22日,车购税减半政策截止于2022年12月底,预期中的高销量也因管控而偏弱,导致春节前的1月车市面临时间短、消费不旺的双重冲击。2024年春节又在2月10日,因此2023年的年末市场缺乏春节前消费拉动和消费冲动。如果车购税减半优惠政策能够延续到明年6月或年底,将能有效拉动需求梯次释放,并缓解经销商高库存压力。从长期因素看,青年人口压力持续体现。由于“00后”适龄购车群体的一半以上都接受了高等教育,大学或研究生毕业进入大城市的打拼人群购车延迟,伴随城市化进程提升的大城市“不易居”现象或将导致首购群体的车市支撑力度在逐年减弱。随着疫情的延续3年,中产阶级家庭增购第二辆车的需求大幅释放,增购群体从爆发增长逐步转为平稳释放,对大中城市的经济型电动车需求仍有较强支撑。在当前保有量快速提升的状态下,新能源车企广撒网的服务保障体系能力或将在2023年面临严峻考验。由于疫情反复带来的居民投资经营的财力下降, 11月以来的自主入门级燃油车市场回暖较差,旺季不旺的入门级燃油车的需求结构性异常需特别关注。2023年春节后的作为春季生产资料使用的购车需求可能低于往年,不利于春季增量。未来,油价持续下跌利好于燃油车市的回暖。2022年1-11月的国内汽油算术平均价格在9,500元/吨,较2021年的平均价格7,596元增长了25%。未来国际油价将进入大幅下行周期,回归正常的油价带来消费者对燃油车的使用信心提升。低油价对新能源需求的支撑力度下降,纯电动和插混的性价比减弱,不利于新能源持续高增长。低基数稳定2023年车市增长。由于今年3-4月上海地区产业链暂停导致3-5月的产销低基数,加之9-11月“金九银十铜十一”的零售严重偏弱,12月开局也很低迷,因此今年的车市将呈现较低的零售增长,好在车购税减半政策让车市消费得到一定的支撑。因此今年呈现“低零售、建库存、强出口”的特色走势。明年车市没有加库存空间,出口也缺乏暴增的机会,只能靠内需。中央经济工作会议明确:要着力扩大国内需求,充分发挥消费的基础作用和投资的关键作用。这对车市增长是重要的支撑。2023年期待车购税的减半政策延续到6月或年底,尽量实现梯度促消费政策的最大化效力,这样才有希望拉动车市实现较好正增长。如果按照没有政策支持考虑,预计2023年乘用车总体零售2,060万辆的零增长,依靠乘用车出口惯性增量,2023年厂商批发销量增长1%。2023年预计新能源乘用车批发达到840万辆,增30%。而2023年常规燃油车批发预计1,510万,同比下降10%。

中国的乘用车体系是完整复杂的税收体系,加之汽油价格居高不下,近几年乘用车市场需求空间萎缩。而电动车的电动化产品更丰富,动力组合更多元,税收体系更友善,用车成本更经济,因此电动车市场的产品将更加丰富多元,电动车智能化给我们消费者带来更大的驾驶乐趣和更多的使用场景,电动车产品所处平台有更天然的智能便捷操控优势,在跨越了电动车的推广期之后,电动车对燃油车的替代作用将是不可逆转的。根据乘联会的电动车数据和相对应的电池功率区间来测算,我们看到电动车各个车型的功率差异比较大,整体的电动车功率区间相对比较宽泛,既有20千瓦的,也有大于200千瓦的,形成了高低端功率差距十倍以上的特征,电动车电机在20千瓦和60-80千瓦,以及在100-150千瓦左右,以及200千瓦左右都有较大的产品销量分布,形成了电动乘用车功率高低端差异较大的特征。中国乘用车市场中,进口车价格较高,其中发动机排量2.0升以下的车价能做到和欧美相近,但是排量超过2.5升后价格陡然升高,有的同型车能比美国市场高一倍半。其中的奥秘就是消费税是按发动机排量大小来分的。中国对于排量超过3.0升的汽车征收重税(1.5升以上至2.0升的消费税是5%,而排气量在3.0升以上至4.0升的乘用车消费税是25%,排气量在4.0升以上的乘用车消费税是40%),但电动车无对应的税收标准,且没有建立依据车身重量的税收体系,有利于自主高端电动车向上突破。中国车市的高端需求总体较强,新能源的渗透率也必然达到较高水平。由于目前的进口车和合资豪华车在高端电动化表现较慢,因此高端市场自然有更具税收政策优势和产品优势的自主电动车的市场空间。由此,自主品牌电动车高端化潜力巨大。

直营模式是旺销情况下的消费者平价购买和厂商省钱的高效销售模式,关键在于厂商官网或APP能够实现多大规模的销量分担。类似苹果新品旺销时,在新品品牌力很强的情况下,直销的官网模式防止了代理商的加价溢价。经销模式的旺销车可能有加价的行为,而在直营模式下的话,去买车不用去加价,只需要去排队就行。所以直营模式,管住的价格主要是管住高于指导价的经销商加价行为,使消费者利益得到保护。而在平销或推销的情势下,市场价如果低于指导价,直营模式的官网就很少有人买车了,经销模式就有它相应的存在意义了。直营模式的人员少、店面小、覆盖度不足,难以实现广泛接触用户的销售推广任务。

部分欧洲市场出现库存短缺下的直营与代理等营销模式探索,这也是他们销售目标压力下,希望控制价格下降的利润损失,目前尚没有有效的验证。

由于汽车经销模式实际上来说,是品牌方低成本建立了社会庞大的经销网络,经销商把新车销售作为龙头,而实现了经销商的金融、保险、二手车等各项销售业务的有效组合,实现了经销商销售综合利润的最大化。如果没有新车销售,后面的金融、保险以及二手车等业务都难以得到有效的开展。尤其是燃油车时代,通过经销模式的新车销售,实现衍生服务的金融、保险、二手车和维修保养等的利润最大化。而新能源车销售也可以使经销商在新车不挣钱情况下,实现二手车规模化经营,实现综合利润的最大化。

经销模式卖车促进的就是衍生服务和售后服务等消费者切实需要的服务,这是多赢的好举措。世界范围看,经销商模式有综合盈利的能力,可以把整个汽车消费服务产业链的优势进行有效的整合,对企业价值巨大。